核心观点

美豆:如果天气方面有题材,价格会上涨,现在是9美元多,往9.2美元去比较不容易, 10美元往上也有压力,这个跟天气有关的东西难以预测,但是在这个价位往下做空是缺乏逻辑支持的。

玉米:由于收购价低,农民种植意向不高,如果再出现干旱,天气不配合,检查幅度可能高于预期。同时因为去库存,需求扩大,供应减少,国储玉米的消耗速度可能会高于市场预期。

玉米价格已经从低点反弹了200块左右了,应该有一个平台的整理期,这个平台的整理期大概是5月份到7月份。

棉花:棉花在2016/2017年度是维持一个区间震荡微涨的大格局,但是达到前高之后,比如又回到16500这种位置就要注意了。现在我们国储棉成交率非常好,如果按照这个成交率拍下去,到年度末我们商业库存很大。青黄不接的行情今年不一定能够看到,那时候有两个月的库存在市场上,可以到处买到棉花。

内容来源| 中粮期货第三届策略会圆桌讨论环节

转自| 中粮期货研究中心

目前从农产品(9.61 -0.93%,买入)来讲比较大的品种是豆类,包括大豆以及油脂、油料类,下面请昌总来谈谈几个问题,一个是对大豆来讲是典型的大需求、大供给的品种,中国作为重要买家,去年大概进口了8400万吨大豆,在这种情况下,整个美豆对国内相关品种都会产生直接和间接的影响。美豆的走势目前的区间从历史上来看是一个什么样的状态,今后半年左右大概区间的运行会是什么样的逻辑轨迹,有没有比较看得上的大庞体,我代表在座的各位来宾向您请教,谢谢。

中国粮油控股(3.87 -0.51%)副总经理昌木平:我有一个基本的判断,今年大的格局已经全部出来了,现在南美大豆丰收、美国的库存很大、今年美国的面积很大,全部都是利空的因素,所有利空都已经释放出来了,现在价格运行在950美分左右。

在新的因素出来之前,我个人倾向于认为在这个地方在等机会,要跌破12号那个低点(930美分)的可能性较低了。

主要原因有两个,第一是利空全部释放了,现在能想象出来的利空暂时没有了,至少美国大豆还没有开始播种,现在说丰收尚早。

第二个原因是博弈,目前的价格区间,北美尽管库存不低,但是价格偏低以后,北美的农民不愿意卖豆子。另外,南美的农民也不愿意卖豆子。巴西已经收割了90%多,但是也没有看到农民大量卖货,原因是巴西汇率比去年升值,造成农民的收益不如去年,所以不太愿意卖。所以在这种情况下,大的产量或者是大的供应和实际供应到市场的量两个是不一致的。

这个情况也导致期货市场里套期保值量不足,卖的量应该是少于买的量。我们在芝加哥是作为买的力量参与,我们是进口商,卖的力量应该是粮商收了农民的大豆,卖到盘面做套保,现在卖的量小于买的量,差值就是基金卖空的量,基金还没有卖到最大值,意味着他可能在这个时候继续卖,继续卖的话,价格就会下跌。如果天气方面有题材,价格会上涨,现在是9美元多,往9.2美元去比较不容易, 10美元往上也有压力,这个跟天气有关的东西难以预测,但是在这个价位往下做空是缺乏逻辑支持的。

中粮期货副总经理焦健:谢谢昌总,昌总已经说出一个大概的逻辑了,就是已经出现了安全边界,按照巴菲特的讲法底部已经有一个认可,但是有没有趋势,能上涨到多少,咱们就得听老天爷的。

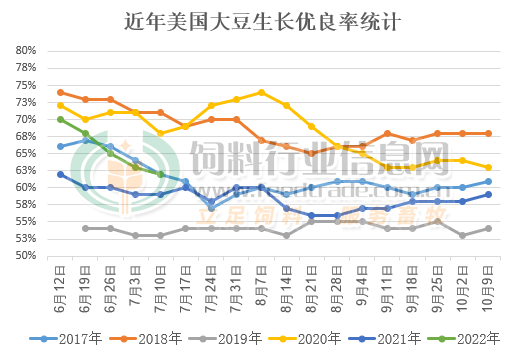

中国粮油控股副总经理昌木平:你们报告里面有一个统计数据,在过去的这些年份,即使天气非常好的年份,也有反弹,价格一点点不动的年份不存在,这可能也是期货的魅力。

中粮期货副总经理焦健:我们过去做过一个统计,过去25年下来,美国大豆年均的波动率在26%左右。想想油厂的利润才多少,所以做风险管控和风险管理是非常必要的,我们以热烈的掌声谢谢昌总。

中粮期货副总经理焦健:玉米是农产品改革的一个主攻品种,处在政策与市场相互游离和博弈的过程之中,玉米正在从政策走向市场化。请教石总以下问题:春播临近,玉米面积的下滑态势及对市场的影响有多大?预估库存抛储的节奏和抛储量以及其产生的影响。

中粮贸商情部总经理石霁原:我们下周开始面积调研,最近市场上一些机构组织已经开始调研了,差异比较大。但可以肯定的是本年度在去年减少3000万亩的基础上再减1000万亩的目标一定会完成,而且是超水平的完成。但具体超多少,现在难确定。黑龙江大约减15%—20%,很多农户至今还未决定种什么,在交叉地区我估计有30%左右变化的可能性。另外,单产的不确定性也很高。我们调研完了也会向社会公布。

第二个问题是政策来决定的事情。从现在政府释放的信号来讲,国储拍卖应该在五一之后,具体时间不确定。另外,有关价格,各种各样的声音都有。我认为要考虑政策的延续性,去年东北是1450元/吨,定价的逻辑依据就是进口价格倒推,进口成本的变化可能是下一个阶段重要的定价基础。

中粮期货副总经理焦健:谢谢石总。中粮期货近期即将开展的玉米调研,也是想和中粮贸易共同做一件为服务全行业的好事。目前对价格影响最直接的是国储的拍卖和价补分离的机制,请曹处长谈谈政策制定过程当中对市场的考量因素有哪些,政策制定对市场情绪的影响。

国家粮油信息中心市场监测处处长曹智:从一号文件开始,供给侧改革的重点就转变为“调结构、去库存、保收益”。调结构方面,去年减了3000万亩,今年要在去年基础上再减1000万亩。上周统计局公布了一个春播的调研,玉米的面积预计减了4%,也就是2000万亩,按照单产折算是1000万吨。

去库存方面,减产量是去库存,增需求也是去库存。去年玉米价格下跌挡住了国外的进口,替代品进口也大幅度减少。第二,政策上给深加工和饲料企业补贴,从去年10月份到现在,淀粉加工厂开工率达到75%—80%,提高深加工的需求。第三是饲料,饲料的补贴导致需求前移。

另外燃料乙醇可能对今年的玉米去库存贡献不大,但却是需要关注的重点。玉米价格已经从低点反弹了200块左右了,应该有一个平台的整理期,这个平台的整理期大概是5月份到7月份。进入5月份,玉米深加工及饲料企业前移的需求会体现出来,到时的需求不如前期预期那么高,加上去库存的影响,预计价格维持稳定、略有下滑。到了7月份,随着天气的变革玉米的价格会有所波动。这是对玉米市场供给侧改革的看法。

另外其他的品种,比如说大豆,现在我们已经开始进行调结构。豆一的价格,在过去一个月左右下跌的幅度要远远超过芝加哥,这就意味着国产豆和进口豆的价差在缩小,主要是部分临储大豆会进入到压榨环节。

从菜籽油上来看,这个品种供给侧改革减库存的过程已经结束了,因为从2015年的12月开始到现在,拍卖了400万吨以上的临储菜籽油,基本上临储菜籽油的库存已经所剩无几,对市场的影响也慢慢会体现出来。这是我们这三个品种供给侧改革大概的思路。

中粮期货副总经理焦健:谢谢曹总。作为国粮中心,他们代表官方,很关注价格变化。不仅关心现货,同时也非常关注期货,显然曹处长是天天盯盘的,从这一点上也说明国家在制定政策或者在实施政策过程中,需要考量市场的互动关系。

下面请韦总谈谈对棉花的看法,现阶段棉花偏强,在农产品板块里独树一帜。尤其是ICE美棉,上涨幅度和速度都超出了一般人的想象,郑棉稍显逊色。我个人理解,全球棉花本身产不足需,这个缺口各家预估稍有差异,我了解到有100万吨左右的量。国内棉价表现偏弱,与国内过高的库存压力有关。请韦总谈谈,在棉花市场存在产需缺口的大背景下,去库存和抛储情况对棉价运行趋势的影响。

中纺棉国际贸易有限公司副总经理韦思颖:焦总的问题确实很难。去年也是这个时点,那时棉价最低见到9890元/吨,今天的价格是16025元/吨,前期最高到过17000元/吨。去年棉花的大涨行情,对我们做套保的人来说印象深刻。现在这个时点上体现出几个体征:第一,政策始终在发挥主导作用。国内棉花缺口长期在200—300万吨左右,需要储备棉抛储来平抑缺口。抛储的定价机制在去年做了一次根本性的改变,抛储价由以往的一口价变为根据国内外现货的均价来计算。恰逢去年国内棉花商业库存超低,只有40万吨,它的定价拉动了几百万吨的国储棉出库价,市场一路走高。

第二,事件性交易的特征很显著。从2016年9月开始,第一波上涨是因为新疆棉运力不足导致的,棉花运不出来,所以一直往上拉,出现第一波上涨。直到接近年前,国家出了今年要按时抛储的公告,加上市场上资金流出有利于回调,行情开始下跌,12月最低见到14600元/吨。这比新疆皮棉生产成本要低1000元/吨,然后大家又开始炒作,在收储第一天的时候炒到16500元/吨,但是只有一天的行情。随着抛储成交价量齐跌,棉价持续下跌,3月份最低到14700元/吨附近,这是棉花显著的波动区间。现在又回到了16000元/吨的敏感价位,应该往哪走?

我们认为,在5月份之前上行压力要小一点,因为有一个季节性强势因素在里面。棉花的库存最近几个月一直在降,但是降的比较慢。从月度平衡表数,到今年10月份还有95万吨库存,去年只有40万吨。从5月份商业库存开始逐渐降,商业库存降的速度虽然慢,但依然能够支持棉价在这个位置企稳一些。如果再跌回14700元/吨的话,就又跌破成本1000元/吨,概率不高。还有一个核心问题,就是仓单这么大怎么办?仓单的问题是之前市场很恐慌的问题,因为棉花从上市开始就没有出现过30万吨的仓单在盘面上。

我们的主力合约持仓大概折57万吨棉花,但是今天仓单棉有30万吨,大家都会猜怎么办?可能跟糖的格局有点类似,1709合约已经给出足够的点位把仓单接走,我个人觉得仓单压力是可以平稳过渡过去的。而且,四个月的时间可以给5月份接货的人非常多的操作机会。所以,棉花在2016/2017年度是维持一个区间震荡微涨的大格局,但是达到前高之后,比如又回到16500这种位置就要注意了。现在我们国储棉成交率非常好,如果按照这个成交率拍下去,到年度末我们商业库存很大。青黄不接的行情今年不一定能够看到,那时候有两个月的库存在市场上,可以到处买到棉花。

中粮期货副总经理焦健:棉花在我的记忆里,曾经是波澜壮阔,当然现在显然没有到波澜壮阔的时候,因为各个角色在互相角逐。下面想请朱总来交流一下有关淀粉方面,淀粉是玉米的下游,也是玉米去库存的一个生力军,功不可没。目前加工利润偏高,我们了解到整个行业现在都在喜笑颜开地赚钱。淀粉和玉米的价差是否体现了有关加工补贴的因素,目前这个行情还能维持多久。谢谢!

中粮生化(11.58 -1.45%,买入)风控部副总经理朱勇生:从过去多年来看,淀粉市场是玉米市场一个“影子市场”,只不过它会出现把玉米的波动放大,它在涨的时候肯定比玉米涨得快,跌的时候也比玉米跌得快。玉米涨价,玉米深加工企业的利润就会很好,从去年11月份到上个月底,玉米价格是上升的,整个玉米深加工也是赚钱的。去年9-10月份玉米价格下跌的时候,整个行业都是停产的。

关于利润,我先更正下,前几年大家说不好的时候也不是整个行业不好,而只是东北区域不好。现在说好的话,更多是整个行业的好,尤其是东北的好了。在过去十年,主要的玉米淀粉的产能的增加主要来自于华北。

中国目前深加工尤其是淀粉行业分为东北和华北两个区域,任何一个区域都满足不了整体需求。两个区域加起来,在淡季的时候一定是产大于需的。每年8-9月份是旺季,在过去几年,在2012年以前,8、9月份都是价格的年度最高点,供应偏紧。但是过去三年每年到8-9月份是全国性停机。

在过去这几年大家都认为8月份紧张,在淡季的时候都在存货,今年也不例外,但是今年需求增长非常快,去年和前年两年累计释放了400-500万吨的商品淀粉产能,今年的需求没有看到特别明显的增长。如果8、9月份市场供不应求,在未来几年淀粉市场会走出一个不同于玉米的单边行情,即总产能是小于需求的。这个时点上下游的淀粉厂都在去库存,都在担心8、9月份是不是出问题。

去年协会发了一个淀粉年报,2016年淀粉新增200万吨,2015年是200多万吨,总共有约500万吨产能释放,所以现在不能判断今年怎么样,如果8月份前淀粉非常紧张,可以判断在明年某个时候淀粉一定出现一波独立于玉米定价的行情。柠檬酸从去年6月份开始,是百分之百的利润,赖氨酸利润也很高,我倾向未来两三年淀粉行业可能是局部亏损、整体盈利。

中粮期货副总经理焦健:很好,淀粉和玉米之间的关系,按照股票的讲法是β系数大于零,有可能大于1就有意思了。

中粮生化风控部副总经理朱勇生:价差来讲一般是400元/吨上下,期货上有一个级差。看今年9月份,开机率依旧高企的话,我们就可以判断这个行业已经进入一个新的状态了,以后价差的波动就是另外一个层次了。

中粮期货副总经理焦健:下面听听傅总的看法,你的大名如雷贯耳,我认真读过你的文章,印象最深的是傅总有一段话,做期货要以现货的心态来做,期货和现货本质来讲就是皮和毛的关系,但是做着做着我们就只关注毛了,不管皮了,“皮之不存毛将焉附”。还有一个更重要的原因,有时候加杠杆毛会疯长,光长毛不长肉也不行,所以也特别想请您简要介绍一下,当下和今后三五个月内,您认为最有可能盈利的两个品种以农产品为主,及其逻辑。谢谢。

知名期货投资人傅海棠:这个问题非常难,这两三个月我看不清楚。期货实际是标准化合约的转让,我订货了不要了,可以转给朋友,对方感觉有利润即可持有。没有皮摸毛摸不准。有很多方法也能做期货,但是本质上来讲是做现货。本质核心没有认识到位的话,可能很难大成,最多小成。把这个看清楚,做起来就相对容易,但也不保证能够赚钱,因为加上杠杆,毛会疯长。有了杠杆,看对了都不行,更不用说看不对。我对期货的理解,散户做期货赚钱就不对。期货的风险就是因为有杠杆。过去三十年对于大豆波动率的统计都是30%,不加杠杆的话赚20%也很好,顶部不建议做空,做空风险大于做多。

从长期来看,农产品的价格是处在相对低位。原因在于过去若干年都是连续大丰收,其次是全球各国都在对农业进行补贴,如果没有补贴,农产品不会是这个价格。尤其是中国过去的正确收储政策,大量地进行收储保障。收储政策虽好,但是由于现实因素的倒逼,政策正处于变革时期。

我对玉米比较看好,尤其在目前这个价位,下跌空间肯定有限。种植面积大幅度下降,我到吉林和黑龙江调研,农民种植积极性下降很多。很多原来有棉花、大豆改种玉米的,今年可能都会再改回去种棉花、大豆。

比如说玉米,价这么低,今年有所减产是一定的。我到东北调查一圈,去了吉林和黑龙江。首先是由于收购价低,农民种植意向不高,如果再出现干旱,天气不配合,检查幅度可能高于预期。同时因为去库存,需求扩大,供应减少,国储玉米的消耗速度可能会高于市场预期。

过去几年积累玉米的库存是因为连续大丰收,还有自动调结构,所以玉米面积过去几年急剧扩张,又赶上单产年年创新高,自然丰产。然而趋势不可持续。今年种棉花的多了,之前棉花地转玉米地,今年又很多转回棉花了。新疆去年种玉米的地,今年都种了棉花。现在看玉米相对比较安全,底部价格出来了,去年1400元/吨的价格不会再见。

豆粕,我不看跌,我相对看好,但是也不敢买,分析和投资是两回事,没有找到入市时机,如果出现重大的自然灾害就再说。

中粮期货副总经理焦健:谢谢傅先生的慷慨陈词。确实傅先生思考的方式有独到的地方,我比较赞同以现货的眼光做期货。两个星期前,中美两方高层会晤,提出了一系列的想法,如百日计划。中粮期货研究院也做了相关研究,总之言之,我们与美国的贸易往来中货物和服务各占优势,但总体看不对等。服务贸易其中重要一项是美国的文化,在座80后90后都非常喜欢看美国大片。和今天议题相关的是货物贸易,其中重要一项是农产品,会有一些政策上和敏感方面的因素。

我今天提的问题代表大家,请大家给点掌声。关于百日计划想分别请几位简单陈述,大豆想听听昌总的看法,我国大量进口美豆,请你判断百日计划对此产生的影响。

中国粮油控股副总经理昌木平:我觉得对我们没有影响,因为完全市场化了。

中粮期货副总经理焦健:对其他的品种,石总你有什么看法?

中粮贸商情部总经理石霁原:对于能量类谷物来讲,比以前的监管程度有所减轻。玉米也是,不太可能出现国内价格远高于进口定价,这样政策上没有相关配套措施的话,整个农业供给侧改革是自己把自己给绊倒了。但是要价差出现才会做交易,按逻辑来讲会放松,而不是像去年越收越紧。

中粮期货副总经理焦健:涉及到种植业的品种少一点,对饲料业下游的像肉类这一块会不会冲击大一点。

中粮贸商情部总经理石霁原:现在看海关数据就可以看到,即使没有百日计划,肉类海关进口的数字上升速度都非常快,为什么快,就是因为国内有需求,除了打击走私以外,其他正常的进口海关数据是看得很清楚,斜线是很陡的。这个势头不会变的,核心还是看国内需求的能力,而且你的生产效率没有人家的生产效率高。

中粮期货副总经理焦健:有一个说法,现在餐桌上大家喜欢吃的鸡爪子有相当一部分来自于海外。棉花这一块会有变化吗?

中纺棉国际贸易有限公司副总经理韦思颖:从美棉出口签约进度上看,已经有一个显著变化。2017/2018年度签约进度比去年快46%,比过去十年均值快13%。现在市场上已经买不到2016/2017年度的美棉了,本年度棉花已经售罄。为什么美盘顶的这么高,因为美棉的销售从现在来看是非常神奇的速度,按此推算明年美棉的出口能够达到371万吨。这是什么概念?意味着当年产的棉花几乎要全部当年卖掉,然后留下一个比较低的库存,所以明年美国就没有东西了。如果纽约盘面反映的是真实的美国平衡表的话,明年的出口能够达到一个高点,这个直接影响美盘很难跌下来。

中粮期货副总经理焦健:百日计划对我国玉米的下游产业链的影响。

中粮生化风控部副总经理朱勇生:现在美国出口对中国的出口玉米深加工方面没有多少影响,现在中国淀粉(0.27 +5.88%)产量是全球第一了,美国基本没有什么淀粉,我们还在考虑怎么出口到美国。中国除了燃料乙醇以外和果脯糖浆外,我们玉米深加工能力都是全球第一。

中粮期货副总经理焦健:刚才感谢各位嘉宾非常全面的非常到位的交流和回答。下面带了这么多嘉宾和朋友,有没有需要提问的有代表性的问题。

现场提问:我是一位散户投资者,我想重点问一下曹智老师,习总书记上台之后着重提到保障粮食安全。未来五到十年,随着人民币国际化,中国对于粮食安全政策还有农产品进出口贸易政策会不会发生调整。

国家粮油信息中心市场监测处处长曹智:农产品主要分为两块,一块是粮食,一块是油脂油料,而且我们跟踪主要产品也是玉米、水稻、小麦和油脂油料,这两个版块是割裂的。油脂油料是完全市场化的,刚才焦总提到美国百日计划,这个对大豆来说是完全放开,美国的便宜我买美国的,南美便宜我买南美的,大豆进口是没有配额的。

第二,我们所关注玉米、小麦和水稻,这三个品种我们一直在说它的价格是由国内供求决定的,跟国际市场割裂,这三个品种每年都有进口配额,且分为国营和私营,私营部分对于整体需求可谓杯水车薪。在进入WTO之初就有了配额,在未来若干年还会保持下去,对国内三大主粮品种形成了保护。三大主粮进口配额政策会在未来十年二十年甚至更长时间延续下去。

中粮期货副总经理焦健:谢谢曹处长。刚刚这个问题是战略层面的。总的来讲,凡是市场化的品种基本还得按市场化走,但是有些品种需要用相关政策去做调节,包括傅先生特别讲到的国储带来的影响。

现场提问:尊敬的傅先生和曹处长,刚才中粮期货的李楠谈到对于后半年二三季度国内油脂的展望,比去年四季度和今年一季度的行情高点可能要低1000点,想听听二位对后面二三季度油脂的行情的观点。

知名期货投资人傅海棠:油脂的行情还要看大豆,应该差不太多了,相对比较低了。未来涨不涨和豆粕和大豆基本是一个走势,还是要盯着天气。我的观点是空间不大了。

国家粮油信息中心市场监测处处长曹智:我觉得二三季度还会继续下跌,但是空间是比较有限。为什么下跌呢?我们看油脂的供应结构,从油脂产量构成和贸易构成来看,棕榈油占最主要地位,棕榈油贸易量是全球油脂的63%,也就是全球的油脂是看棕榈油。棕榈油从每年3月份到10月份都是增产的,而且去年是厄尔尼诺年,今年又是一个正常的年份,在三四月份之后,马来、印尼的产量会进入季节性增产周期,令整个油脂市场承压。第二是看大豆和豆油,后期大豆的供应是非常充裕,相应的豆油的量也是很大,现在豆油的库存维持在120万吨以上,后期库存压力还将增加。

第三看菜油,我们在去年一直在抛菜油,到现在来说是国储向商业流通环节转移,大部分还在商业流通环节,没有进入最终的消费环节。这三个油品综合来看,国内的压力是很重的。此外还涉及到另外一个问题是美盘芝加哥,刚才各位都说到,芝加哥6、7月份是季节性的炒天气月份,存在利多因素,所以油脂在这两方面的博弈当中。下有底,上有顶,就是一个区间的震荡。

中粮期货副总经理焦健:谢谢傅先生和曹处长,油脂尤其最近一个月来讲几乎是60度角的往下走,真的是非常猛烈,但是所有的东西是有价值的,不可能跌没了。

现场提问:您刚才认为玉米价格现在是底部,但是也提到今年很多玉米种植面积转移到种植棉花上,您对当前棉花价格是怎么看的,后面有没有上涨空间。另外韦总也提到今美棉签约量非常好,因为中国进口棉花是有配额的,国际国内是两个独立市场,签约量如此好,是不是说明全球纺织消费从国内转移到国外,是不是说明国内的纺织需求是在下降或者增速降低,会不会压制棉花价格。

中纺棉国际贸易有限公司副总经理韦思颖:美棉签约进度快跟国内有没有关系,因为中国棉花进口量下调。迄今一共签了46万吨的新花,其中10万吨发往中国,这比中国过去两年同期的签约量大得多。一方面产业转移,消费量跟2007年的峰值比是下调大概300万吨。但是在棉花跌到10000元/吨的时候,消费量约增加100万吨的恢复,所以中国现在大概还是要用800万吨的棉花。

而全国用棉消费,棉花加纱线一直保持在1000万吨的水平,我们不是不消费棉花了,而是有的纺织厂直接进口纱线,所以棉花加纱线的消费这两个和一直是稳定的。美盘的价格对国内有传导作用,现在进口利润几乎为零。所以在这个时点上,可以说国内的棉花价格是被压制的,这就是为什么用国储棉的工厂能够有700元/吨的纺纱利润。现在纺织厂在赚钱,我们的消费规模能够保持。预计到2018/2019年度又要进口了,届时国储棉库存降到300万吨以下应该是一个转折。

中粮期货副总经理焦健:要注意观察国储棉消耗的速度,它有一个临界点,过了临界点就出现另外一种状态,实际上很多相关的农产品都是这样一个过程。

知名期货投资人傅海棠:关于需求,现在不可忽视的因素是全球都在大幅度增长,尤其是东南亚、印度和非洲,上述国家和地区经济发展迅速。现在主要经济体都在实行货币宽松政策。还有科技发展的水平,中国制造面向全球,也是经济发展的引擎。为什么棉花签约量这么爆增,在中国以外的国家不止棉花需求激增,谷物需求也如是。

中粮期货副总经理焦健:鉴于时间的原因,提问环节到此结束。今天下午的论坛精彩纷呈,几位嘉宾观点碰撞,确实给我们带来了一场视听盛宴。农产品在整个大宗商品里是比较难做的,原因如下:一是农产品阶段性供给、持续性需求。即秋季收获,全年消费,这个关系需要价格来平衡,所以价格波动是农产品的天性,期货的起源也是农产品;第二个特征,阶段性的供给和持续性的消费中间是隔着老天爷,无论是货还是钱,都要遵循老天爷的意思,看天吃饭。

中粮期货在这方面竭尽所能,尽管跟老天爷玩儿了21点很难,但是还会玩儿下去,我们在座的嘉宾几乎都谈到了农产品难做。从工业品来看,去年黑色市场价格跟着供给侧改革上去了,现在又跌下来,农产品是不是也会重演这过山车行情?粮食的供求不会出现大缺和大补,除非出现极端情况比如战争,供求稍有失衡,价格就会调整,作为调节的砝码,价格波动是再正常不过的。这意味着我们做农产品需要非常重视风险管控。

第二是农业供给侧的改革作为国策,市场化程度要逐步增强,在这个过程中,市场需要风险管理工具。这个月农产品两大重要事件,一是豆粕期权上市,二就是昨天白糖期权上市。中粮期货作为这两个品种重要的做市商,交易量名列前茅。从国家角度来讲,也是希望从农产品起步来发展衍生品市场,之前金融市场的过快发展,我们是走了一些弯路,我也思考过这个问题,和一些专家交流过。

金融市场的现货存在不完全市场化的问题,在这种情况下衍生品市场如何实现完全的风险管理呢。但是反过来看,大宗商品的市场化程度要远远高于金融市场,这也是大宗商品发展衍生品市场的必然选择。现在国家政策层面加快推动整个大宗商品衍生品的发展,这条路径没有捷径,西方人都是这么走过来,我们想弯道超车也是不符合规律的。

所以我期望大宗商品衍生品市场将在今后两三年,甚至再长一点,会取得长足发展。我们看到西方期权起来第一年都是不温不火的,台湾最典型,一年半以后暴涨,因为人们玩儿得越来越High,另外我们都是中华民族的同根,大家都有喜欢玩儿的性格,那一天一定会来。大宗商品的衍生品市场发展好了,反过来也会促进在座这些嘉宾所代表的机构和产业,多了一个规避风险的通道,所以投机是为这个市场是做出了贡献的。

饲料行业信息网声明:频道所刊登文章、数据等内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

饲料行业信息网原创文章,转载请注明出处。我们转载的文章,如果涉嫌侵犯您的著作权,或者转载出处出现错误,请及时联系文章编辑进行修正,谢谢您的支持和理解!