饲料行业主要上市公司:新希望、海大集团、通威股份、大北农 、粤海饲料、神农集团、唐人神、金新农、傲农生物、天康生物、禾丰股份等。

行业规模及产量分析

01 行业规模

整体来看,全国饲料工业总产值、总营业收入实现了双增长,饲料行业运行总体保持平稳向好态势。2022年,中国饲料工业总产值 13168.5亿元,比上年增长7.6%;总营业收入 12617.3亿元,同比增长8.0%。

02 总产量

据中国饲料工业协会统计,2022年中国工业饲料总产量 30223.4万吨,比上年增长3.0%,增速下滑显着。此外,全国年产百万吨以上规模饲料企业集团共有36家,较2021年减少了3家,合计饲料产量占全国饲料总产量的57.5%,同比减少了2.2个百分点。

03 细分品种

细分品种来看,猪饲料的生产份额比重最高。2022年,中国猪饲料产量13597.5万吨,同比增长 4.0%;蛋禽饲料产量 3210.9万吨,下降0.6%;肉禽饲料产量8925.4万吨,增长0.2%;反刍动物饲料产量1616.8万吨。增长9.2%;水产饲料产量2525.7万吨,增长10.2%;宠物饲料产量123.7万吨.增长9.5%;其他饲料产量 223.3万吨,下降7.2%。

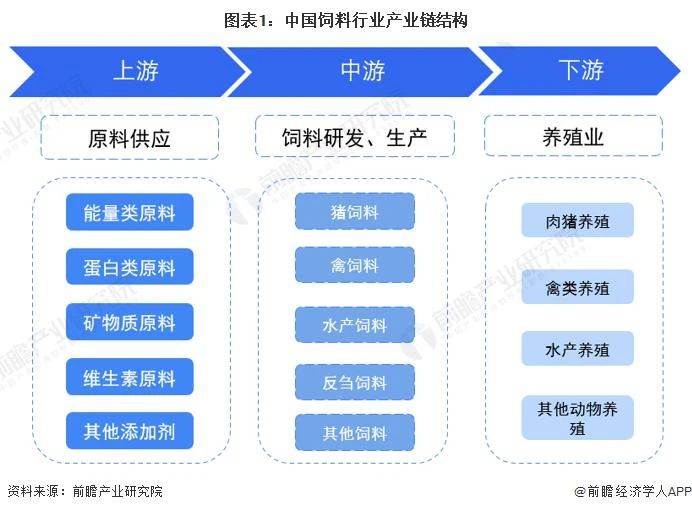

饲料产业链上游为原料,主要包括能量类原料、蛋白类原料、微生物类原料等。中游饲料产品的研发和生产,主要产品包括猪饲料、禽饲料、反刍饲料、水产饲料等 ; 下游为饲料需求方,多为农户和养殖企业,养殖范围涵盖家禽养殖、畜牧业养殖、水产养殖等。

上游原料方面,近年来国家推动玉米、豆粕的减量替代,未来上游原料对外依存度将降低,国内原料库逐渐建立,原料稳定性将逐渐提升。中游饲料生产环节创新能力加强,新产品研发加快,同时中游企业的纵向一体化程度加深,中游环节和上下游之间的联系将更紧密。饲料下游养殖业方面,中国肉类消费水平提升将提升下游养殖业的业务规模。

饲料行业上游原材料代表性提供商有北大荒集团、绿康生化等 ; 饲料中游的生产企业有新希望集团、海大集团、唐人神、通威股份等 ; 饲料下游养殖企业众多,代表性企业牧原股份、温氏股份、国联水产等。

目前,中国饲料行业企业纵向一体化程度较高,尤其是前向一体化水平较高。新希望集团、海大集团、大北农等企业均一体化布局饲料以及下游养殖业。部分企业例如百洋股份等已经开始布局上游原料,提升企业对于原料的控制力度。

中国饲料行业产业链格局

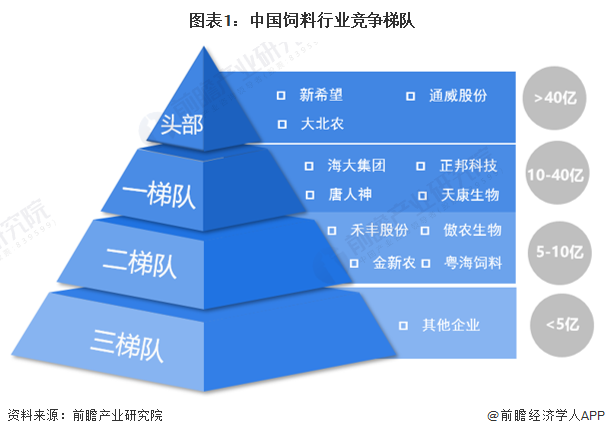

1、中国饲料行业竞争梯队

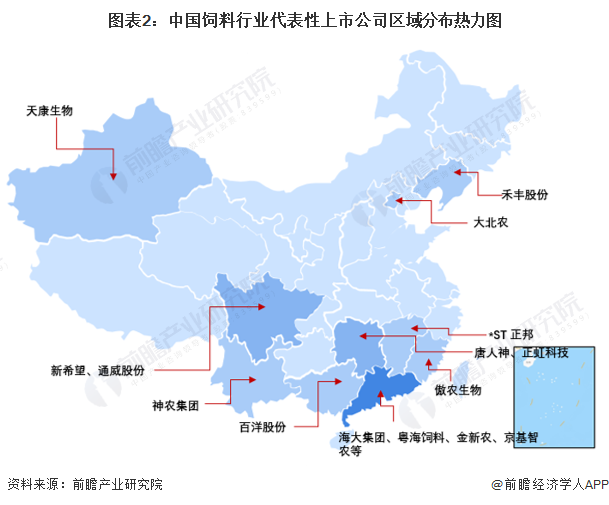

从饲料行业竞争梯队看,新希望、通威股份和大北农注册资本超过40亿元,处于头部梯队;海大集团等注册资本超10亿元,处于第一梯队;禾丰股份等企业注册资本处于5-10亿元之间,处于第二梯队。从区域分布看,中国饲料行业代表性上市企业主要分布在广东、四川、湖南等省份,其中广东饲料企业上市公司较多,包括海大集团、粤海饲料、金新农、京基智农等。

2、中国饲料行业上司公司营收排名

2022年,饲料行业上市公司中,海大集团饲料业务营收规模达到923亿元,位列饲料行业上市公司第一。新希望饲料业务营收规模达到792亿元,位列第二。通威股份、大北农、唐人神饲料业务营收规模均超过200亿元,也处于领先地位。

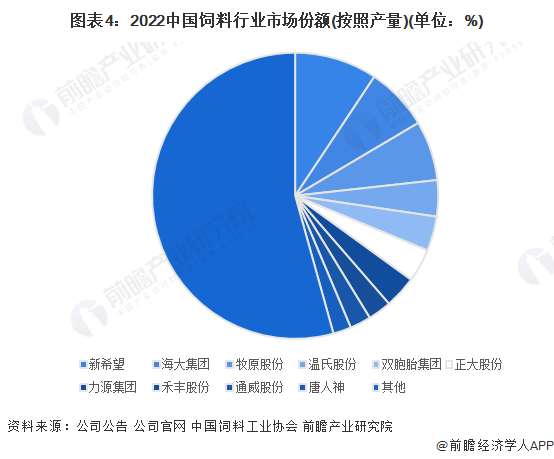

3、中国饲料行业市场份额

2022年,新希望集团饲料产量达到2822万吨,占全国饲料产量的9%,位列行业第一。海大集团和牧原股份饲料产量均超过2000万吨,占全国饲料产量的6%以上,进入行业前三。温氏股份、双胞胎集团、正大股份等企业的饲料产量也处于行业领先水平。

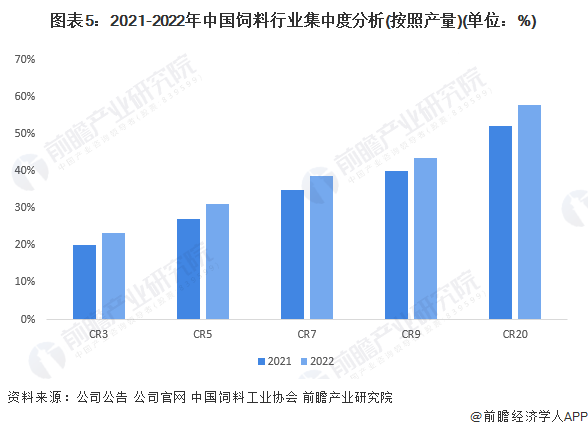

4、中国饲料行业市场集中度

随着饲料行业大企业崛起,经营不善的中小企业整合重组或退出市场,中国饲料行业集中度提升。2022年,中国饲料产量前3家、5家、7家、9家和20家企业饲料产量占全国饲料产量的比例分别较2021年提升3%、4%、4%、4%和6%。

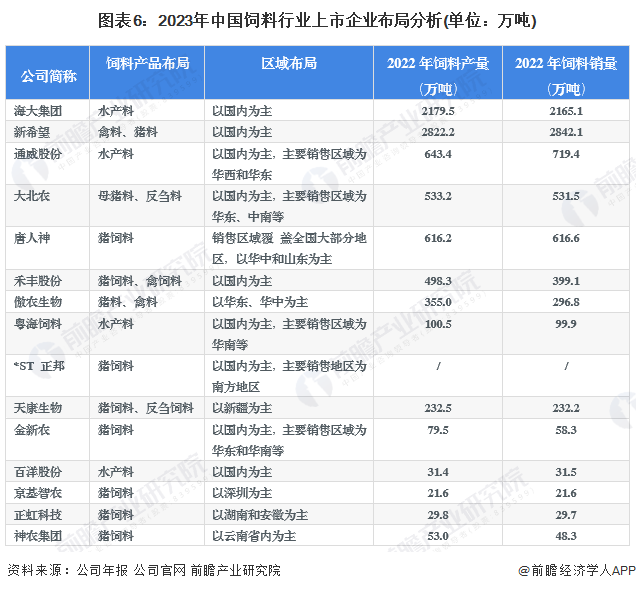

5、中国饲料行业企业布局及竞争力分析

在重点产品布局方面,猪饲料是各大上市公司布局最多的产品,其次是禽饲料和水产料。丛渠道布局看,大部分饲料上市公司在销售网络分布在全国主要省市,京基智农、天康生物、正虹科技等企业则重点关注优势省份的销售布局。从饲料产销量看,海大集团和新希望饲料产销量较高,均超过2000万吨。

6、中国饲料行业竞争状态总结

从五力竞争模型角度分析,中国饲料行业内的企业数量仍较多,虽然集中度有所提升,但是行业竞争仍较为激烈;饲料行业的上游原材料主要包括玉米、豆粕添加剂等,目前饲料原材料供给仍有不足,上游供应商议价能力较强;饲料行业下游为养殖业,养殖业规模化发展加快,大型养殖企业饲料需求量大且后向一体化能力加强,对饲料行业的议价能力较强;虽然饲料行业的进入壁垒较低,企业进入市场比较容易,但是行业毛利水平较低且市场规模增速放缓,对于新进入者的吸引力下降,新进入者威胁较小;饲料行业的替代品威胁主要为不同饲料产品之间的替代。例如环保型饲料对于普通产品的替代,玉米、豆粕被其他杂粮和杂粕替代,随着国家政策的推动,这种替代趋势将加强。

饲料行业产业链区域热力地图

从区域分布看,饲料上游原料供应商主要分布于内蒙古、广东、福建、北京等省市 ; 中国饲料生产企业主要分布在广东、四川等省份,其中广东省饲料上司公司数量众多,海大集团、粤海饲料等 ; 饲料下游主要为养殖业,代表性上市公司分布于广东、江苏、河南等省份。

饲料行业代表性企业业务发展情况

2022 年,中国饲料上市公司饲料收入较高的企业包括海大集团、新希望、通威股份,收入均超 300 亿元 ; 从毛利水平看,行业整体毛利率较低,其中大北农、百洋股份、神农集团超过 11%,高于其他饲料上市公司 ; 从饲料产销量看,海大集团和新希望饲料产销量较高,均超过 2000 万吨。从渠道布局看,大部分饲料上市公司在销售网络分布在全国主要省市,京基智农、天康生物、正虹科技等企业则重点关注优势省份的销售布局。

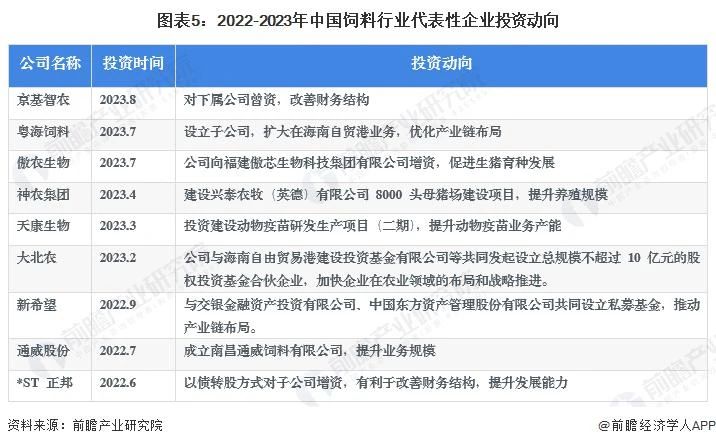

饲料行业代表性企业最新投资动向

2022 年以来,中国饲料企业投资动向主要包括设立子公司、新建项目、对子公司增资等。中国饲料行业代表性企业投资动向汇总如下:

-

[07-15]

-

[07-14]

-

[07-14]

-

[07-14]

-

[07-11]

-

[07-11]

-

[07-10]

-

[07-07]

-

[07-07]

-

[07-07]