一、总体态势

产能持续扩张,供需矛盾加剧,产业链普遍承压。祖代及父母代存栏量创历史高位,商品代鸡肉供应充裕,但终端需求疲软,导致雏鸡、毛鸡及鸡肉价格全面下跌,产业链(除祖代环节外)陷入亏损。

二、种鸡生产情况

01 祖代种鸡:存栏高位增长,自繁比例提升

2025年上半年,全国祖代白羽肉种鸡存栏212.70万套,同比增加9.79%;后备存栏74.36万套,同比减少1.46%;在产存栏138.34万套,同比增加16.97%。受2023-2024年白羽肉种鸡祖代更新量持续提升,尤其是2024年祖代更新突破150万套影响,今年上半年乃至全年白羽肉种鸡祖代在产存栏将处于创纪录的历史高位。祖代更新数量方面,受禽流感疫情影响,2025年上半年国内白羽肉种鸡祖代雏鸡累计更新44.95万套(国内自繁占比67%,国外进口占比33%),与2024年上半年的71.03万套相比显著降低36.72%。更新量的下降将会影响7个月以后我国父母代肉种鸡和14个月以后商品代白羽肉鸡的供给。更新品种方面,上半年进口品种主要为从法国引进的利丰、AA肉鸡和罗斯308,国内企业祖代自繁品种主要为科宝、圣泽901以及广明2号。

02 父母代种鸡:存栏与供应量七年连增

受前期父母代雏鸡供给增加影响,今年上半年父母代存栏仍然延续前几年的增长态势。2025上半年,全国父母代种鸡总存栏为8367.92万套,同比增加7.47%,其中后备种鸡存栏3219.93万套,同比增加9.09%,在产种鸡存栏5147.99万套,同比增加6.49%。

三、雏鸡销售与价格分析

01 雏鸡供应:商品代雏增幅高于父母代雏

父母代雏鸡销量在2019-2024年已连续六年增加。监测企业数据显示,2025年上半年父母代雏鸡累计销量3767.43万套,与2024年上半年的3558.42万套相比增加了5.16%,预计今年父母代雏鸡供应很可能实现连续第七年增加。

2025年上半年商品代白羽肉雏鸡累计销量为47.76亿只,与2024年上半年的40亿只相比,显著增长了19.4%。按当前销量推算,预计全年销量将突破90亿只。预期未来白羽肉鸡市场供应过剩,竞争进一步加剧。

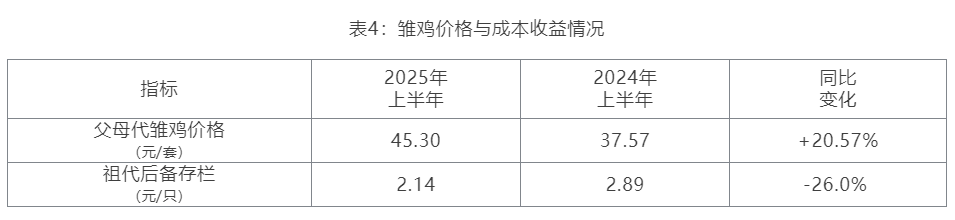

02 价格走势:父母代雏价涨,商品代雏跌势持续

2025年上半年,父母代雏鸡价格为45.30元/套,与2024年上半年均价37.57元/套相比上涨了20.57%。商品代雏鸡价格2.14元/只,同比2024年的2.89元/只,大幅下降26%。总体来看,2025 年上半年白羽肉鸡市场,呈现供应端产能过度扩张与需求端消费持续疲软局面,白羽肉鸡产业链除祖代以外均处于亏损状态,商品代雏鸡、毛鸡、鸡肉价格全线下跌。

四、上下游关联市场

01 商品代肉鸡:供应过剩,价格全线下跌

2025年上半年,受供需失衡及成本压力影响,白羽肉鸡市场经历剧烈波动,价格跌至近年低位,行业陷入深度亏损。供给端看,祖代在产存栏高位、父母代供应充足、商品代雏鸡供应大幅增加,毛鸡出栏量同比增加,屠宰企业采购量下降,肉鸡市场明显供大于求,导致产品滞销,养殖和屠宰加工企业均面临较大压力。从需求端看,产品市场需求持续低迷,贸易环节采购谨慎,企业出货压力较大。面对亏损,行业开启去产能,中小型孵化场缩减规模,头部企业通过拓展销售渠道、加强经营管理等手段降本增效。但行业总体产能去化力度不足,后期可能面临深度调整以恢复平衡。

02 饲料成本波动下降,缓冲养殖端亏损压力

饲料成本在家禽养殖成本中占比较大,约达 70%。2025年上半年,玉米、豆粕价格同比分别下降5.8% 和3.1%,肉鸡配合饲料成本降至3.67元/公斤,创近五年新低。玉米价格,受2024年全球玉米丰收及国内玉米库存高位影响,2025 年上半年国内现货均价降至2.30元/公斤。豆粕价格受供应端不稳定影响,呈“M”型波动,最高价在4月24日达到4060元/吨,最低价在6月4日降至2851元/吨。饲料成本降低,使养殖企业在面对市场波动时获得更多缓冲空间,避免成本上升与市场低迷双重压力。

03 后市展望

6月份养殖场为避免肉鸡高温伤害,降低补栏速度,预计7月中下旬出栏量会有小幅减少,但毛鸡出栏下半年总体或延续增长趋势。消费市场方面,鸡肉价格目前处于近年来的最低位,预期后市“跌易涨难”。产业收益方面,整个产业综合收益已经降至“冰点”,后市消费疲软状态难以扭转,整体终端需求不足。

综上,行业发展仍面临饲料成本波动、产能过剩、市场需求低迷等潜在危机。在未来发展中,家禽产业必须牢牢把握技术创新、市场拓展与产业链整合等关键要素,积极应对各类挑战,通过持续提升自身核心竞争力,实现可持续发展。

-

[11-09]

-

[11-09]

-

[11-07]

-

[11-06]

-

[11-05]

-

[10-28]

-

[10-23]

-

[10-23]

-

[10-22]

-

[10-21]